- Информация о материале

- Создано: 31 мая 2016

Написано для портала "Тут и Там"

Если вы живете постоянно за границей, то скорее всего у вас есть счет в заграничном банке. По российским законам, вы обязаны проинформировать об открытии этого счета российскую налоговую инспекцию.

Далеко не все делают это.

И вообще, вопрос «информировать или не информировать» — он довольно активно обсуждается в среде экспатов, и это обсуждение даже выплескивается порой в «большую прессу». Вот недавно и «Медуза» и «РБК» и еще некоторые «солидные» издания опубликовали статьи на эту тему, к которых рассказывали о законодательстве в этой области и объясняли, что лучше действовать по закону и тогда проблем не будет.

Увы, то ли сознательно, то ли умышлено, в этих статьях речь шла только о «законах», и умалчивалось о такой замечательной вещи, как «российские подзаконные акты». А они, эти акты, не только существуют, но и их система выстроена таким образом, что буквальное следование букве закона может превратить вас в уголовного преступника, в то время как игнорируя закон, вы отделаетесь безобидным административным штрафом.

Иными словами, валютное законодательство выстроено так, что и исполнение закона, и его игнорирование с высокой вероятностью повлечет для вас наказание. И вам в реальности приходится выбирать не между «исполнением и неисполнением закона», а тем, в каком случае наказание будет для вас более приемлемым.

Итак, какие последствия наступят если вы сообщите в свою налоговую об открытии счёта за границей.

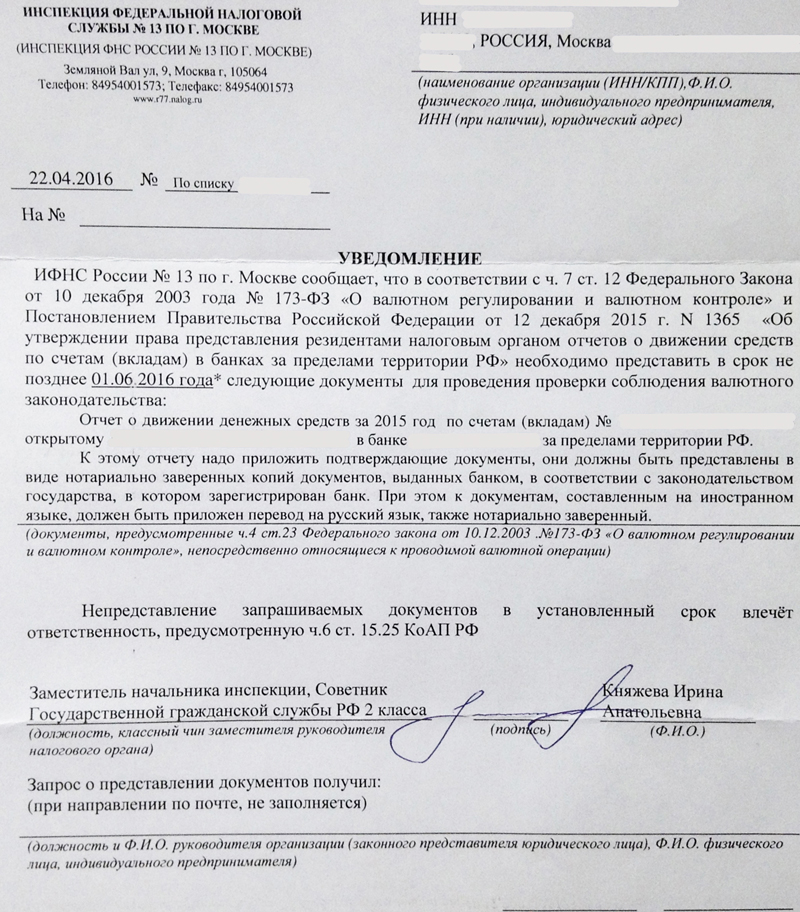

Для начала, в условленный срок вы получите вот такое письмо. (Рис. 1).

В котором вам объяснят, что вам нужно не просто предоставить в Российскую налоговую данные о движении средств по вашему зарубежному счету, но и нотариально заверить их «по законам страны пребывания банка», сделать нотариально-заверенный перевод, и при необходимости — апостилировать.

Правда, справедливости ради, надо заметить, что когда несколько недель назад история с этими письмами попала в прессу, налоговая инспекция официально заявила, «Требовать подтверждающие документы вместе с отчетом неправомерно».

И это правда.

Вместе с отчетом вы эти подтверждающие документы сдавать не обязаны. Но это не значит, что вы не обязаны их сдавать вообще. Вы их должны будете сдать после сдачи отчета, по требованию налоговой в течение двух недель. Избежать этого вряд ли удастся, поскольку ваша обязанность предоставлять подтверждающие документы хотя и не установлена прямо в законе "О валютном регулировании и валютном контроле", но прописана в подзаконном акте — Постановлении правительства РФ № 1365 от 12.12.2015 года. Правда там не написано впрямую, что вы «обязаны», там написано, что налоговая «вправе их от вас потребовать», но как вы понимаете в условиях России — это одно и то же. Так что налоговая поступает гуманно, требуя от вас отчет вместе с подтверждающими документами, это просто, чтобы вас два раза не гонять.

Чем грозит для вас сдача отчета вместе с подтверждающими документами? Если вы живете в России, то вы будете наказаны незапланированной ежегодной поездкой в ваш заграничный банк, беготней к нотариусу, переводчикам, в консульство за апостилированием, и общими суммарными расходами в пару-тройку тысяч басков на каждую сдачу отчета.

Но это только если по вашему счету нет никакого движения. Если движение есть, то все — существенно грустнее. Помните, как у Войновича, в Москве-2042, можно было пользоваться фотоаппаратами, но запрещено пользоваться светочувствительными материалами. Вот точно так же и в России с валютным законодательством.

Вы можете без ограничений открывать зарубежные счета, но вам запрещено проводить по этим счетам любые операции, кроме тех, что явным образом прописаны в законе. Перечень разрешенных операций перечислен в том же законе о валютном регулировании, статья 12, пункт 5. Он совсем небольшой: переводы с российских счетов пенсия, оплата за аренду жилья, зарплата, социальные выплаты, возврат ошибочных платежей… а вот доходы, не являющиеся зарплатой, вы перечислять на ваш зарубежный счет права не имеете.

Если перечислили, то вам грозит конфискация этих средств — статья 15.25 п.1 КОАП.

Таково будет ваше наказание, если вы живете постоянно в России и имеете счет за рубежом.

Если же вы живете за рубежом постоянно, то все вышеперечисленное вроде бы вам не грозит. Вы не валютный резидент России — это вас не касается. И вы — не налоговый резидент России. Во всяком случае — это вы так думаете. Но вы не правы. Потому что вы-то ориентируетесь на законы, а есть еще и подзаконные акты.

Ну вот хотя бы разъяснение Федеральной налоговой службы от 11 декабря 2015 г. № ОА-3-17/4698. Для тех, кому лень читать – процитирую:

«Из положений международных договоров Российской Федерации об избежании двойного налогообложения, следует, что физическое лицо может рассматриваться в качестве налогового резидента России, если оно располагает в ней постоянным жилищем. При этом наличие постоянного жилища подтверждается фактом нахождения жилого объекта в собственности, либо действующей постоянной регистрацией по месту жительства в России.

Таким образом, сам по себе факт нахождения физического лица в Российской Федерации менее 183 календарных дней в течение налогового периода (календарного года), по мнению ФНС России, не приводит к автоматической утрате статуса налогового резидента Российской Федерации».

Если вы не поняли, скажу кратко, в соответствии с международными договорами, которые знамо дело, имеют приоритет над налоговым кодексом РФ, если у вас есть недвижимость в России или сохранилась российская регистрация, то — вы обязаны платить в России налоги со всех своих зарубежных доходов, даже если вы не живете в России и не были в России сто лет.

Конечно, пока вы не показываете носа в Россию — вы не досягаемы. Но стоит вам въехать хотя бы на один день, вы автоматически становитесь преступником. Сам факт пересечения Российской границы лишает вас статуса валютного нерезидента на 12 месяцев.

При этом — это важный момент, поскольку в законе не содержатся указания на начальные или конечные даты для отсчета 12-ти месячного периода, то речь идет фактически о 24 месячном периоде, так как в зависимости от целей и потребностей «контролирующих органов», они могут произвольно отсчитать их, как «назад», так и «вперед» от даты въезда.

А раз вы с момента въезда лишились статуса валютного нерезидента, то у вас автоматически возникает обязанность проинформировать налоговые органы о ваших зарубежных счетах, на вас автоматически вешается ответственность за то, что вы не проинформировали российскую налоговую об уже открытых зарубежных счетах, и у вас возникает обязанность предоставить нотариально заверенную отчетность по вашим зарубежным счетам, а так же обязанность оплатить штраф за ваши валютные операции за рубежом в размере полученных за рубежом доходов. И если «контролирующие органы» сработают оперативно, то вас уже могут не выпустить из России до исполнения всего вышеперечисленного.

Но это пока административная ответственность.

А вот если не дай бог, у вас осталась в собственности в России квартира или дача, или вы не выписались с места регистрации при отъезде за рубеж, то это, в соответствии с письмом № ОА-3-17/4698 ФНС России означает, что вы уклонялись от уплаты налогов в России со своих зарубежных доходов в течение всего периода пребывания за границей, а это уже, при желании, вполне можно подвести под уголовку.

Конечно, все что описано выше — не обязательно произойдет, если вы въедете в Россию. Строгость законов, как известно, компенсируется необязательностью их исполнения. Да и вряд ли вы со своими зарубежными копейками вызовете достаточный интерес, чтобы на вас тратить силы и ресурсы.

Но тем не менее — подобный сценарий развития событий необходимо иметь ввиду, обстоятельства могут сложиться так, что он вполне может стать и реальностью.

Я рассказал, что «грозит» вам, если вы сообщите в налоговую о своем зарубежном счете.

А что грозит, если вы не сообщите?

В этом случае, согласно КОАПу, вам грозит пять тысяч рублей штрафа при первичном и двадцать тысяч при повторном нарушении. Это в том случае, если у Налоговой инспекции будут реальные, юридически значимые доказательства наличия у вас заграничного банковского счета, о котором вы ее не проинформировали. А получить такие доказательства, если вы ей сами себя не сдадите, у нее в настоящее время способов почти нет.

Есть еще один нюанс, о котором мало кто задумывается: требование об информировании об открытии заграничного счета действует в отношении вас лишь до того момента, пока против вас не открыто административное производство в рамках КОАП. Как только такое производство возбуждено, вступает в действие статья 51 Конституции РФ, и вы уже не обязаны сообщать кому-либо о ваших зарубежных счетах и движении средств по ним.

Ну вот собственно и всё. Я обрисовал для вас последствия, которые наступят в том случае, если вы проинформируете или не проинформируете налоговые органы о своем зарубежном счете.

Советов и рекомендаций — никаких не даю. Вы сами — взрослые разумные люди, способные принять правильное решение на основе той информации, что вам дал.

Забегая вперед, скажу, что «счет за границей» можно иметь и не открывая его формально и тем самым избегая необходимости «стучать» на себя в налоговую. Но об этом – уже в другой раз.

Комментарии

Сейчас дочь, живущая в России сообщила, что пришло письмо из Налоговой с требованием сдать отчет о движении средств на этих счетах . Как считаете, должна ли я сдавать это отчет, если Федеральный Закон от 6 декабря 2011 года номер 406-Ф3 подпункт "а"пункта 6 части 1 статьи 1 гласит : Физические лица, являющиеся гражданами РФ ЗА ИСКЛЮЧЕНИЕМ ГРАЖДАН РФ, постоянно проживающих в иностранном государстве не менее одного года, в том числе имеющих выданный уполномоченным государственным органом соответствующим государством вид на жительство ...,, то есть как я понимаю, я проживаю в Канаде постоянно много лет , паспорт имеется канадский.. Я как раз и не должна сдавать отчет о движении средств?

Полагаю, что этот момент "важен" лишь для тех, кто настолько дремуч, что полагает, что свой заграничный счет надо пополнять только явившись лично в российский банк и лично сделав перевод на свой личный счет в загранбанке.

Сейчас Минфин пытается урегулировать этот маразм, но в итоге может получиться аналог американской FATCA, где в итоге все граждане и недограждане будут под колпаком. Другое дело, что РФ – не Америка и многим финансовым организациям будет проще забить на это болт. Да им в основном и сейчас плевать, максимум что могут – просто поинтересоватьс я, а не американец ли ты, на этом вопрос исчерпан.

В тексте решения суда присутствует фраза "В пояснительной записке к законопроекту указывается на непрерывность пребывания граждан РФ в иностранном государстве не менее одного года...", но найти эту пояснительную записку так и не удалось.

Ну так оно и есть, безусловно. В России по любому вопросу есть два официальных взаимоисключающ их нормативных акта. Чтобы вас можно было прищучить либо по тому, либо по иному, в зависимости от ситуации

ГАРАНТ.РУ: http://www.garant.ru/products/ipo/prime/doc/70753448/#ixzz4C6WLa1p5

Т.е. доказать что налоговый резидент -- нерезидент все-таки можно, но кучи всякой беготни, по всей видимости не избежать.

Конечно нет, никто ничем обмениваться не будет.

Можно!

Ответ на этот вопрос зависит от расположения звезд на небе, от того с какой ноги встал российский налоговый чиновник и дала ли ему накануне жена.

Это же Россия, Виктория, вы, как русскоязычный адвокат должны это понимать.

Являюсь русскоязычным адвокатом в Испании( лицензия 9074). Хотела бы уточнить один момент, если у русского гражданина, постоянно проживающего зарубежом, есть жилье и прописка, по российскому законадательств у существует пресунция о том , что он Налоговый резидент.

А допускается ли предоставление Сертификата с Налоговой страны проживания о том что является резидентом этой страны проживания и таким образом обязанности не будет???

(разумеется, с указанием автора, источника и ссылкой)

Да, при въезде в Россию вы автоматически станете валютны резидентом России, со всеми вытекающими

Это было раньше. А сейчас - еще и ИНН

Видимо, потому, что способен думать

Почему вы так думаете?

Там не имя, Тина, там ИНН. Но суть соглашения в том, что а автоматическом режиме данные передаются только для Юридических лиц.

Для физлиц - все остается по прежнему: официальный запрос и решение суда по нему.

Напоминает идиотизм с регистрацией недвижки. Всегда пытался понять зачем мои соседи САМИ ходят по всяким министерсвам, тратят нервы и время, чтобы зарегистрироват ь постройки. Причем если регистрация дома для получения почтового ящика еще как-то понятна, то нафига регистрируют сараи, туалеты???

В итоге потом они еще и платят налоги :)

Я в этом отношении поступаю просто - кладу здоровенный болт на все их тупые законы.

Хотя признаюсь - имел в свое время глупостьзарегистрироват ь ИП и потерял 30 тысяч рублей когда вдруг подняли налоги на ИП в несколько раз.

RSS лента комментариев этой записи